![]()

LE 2 VERE OPPORTUNITÀ DI UN PANIC SELLING GLOBALE

Panic Selling e Opportunità

Passano gli anni, passano le generazioni, l’esperienza del passato e la lettura degli avvenimenti della storia dovrebbero progressivamente aver insegnato la vera natura dei fatti, invece l’Uomo è l’Uomo con tutte le sue debolezze e i suoi pregi e di fronte a situazioni improvvise la reazione è sempre quella: c’è chi scappa spaventato in preda ad un vero e proprio Panic Selling; chi con calma e freddezza coglie l’Opportunità.

Comprenderete che sto scrivendo nei giorni in cui siamo tutti in casa forzatamente in attesa di sconfiggere il virus e che ovviamente sto parlando dell’eterno dubbio del risparmiatore, del trader o” gestore fai da te”, di colui che insomma seppur con una conoscenza tecnica più o meno adeguatamente approfondita, quando si trova di fronte a stress di mercato rimane incollato col dito sulla tastiera chiedendosi se sia il momento di vendere o di comprare!

Come spesso in passato, la Borsa italiana è quella che ha subito maggiormente, non da ultimo in conseguenza dell’emotività provocata dalla situazione, registrando il suo peggior risultato giornaliero di tutta la sua storia.

Seppur oramai io lavori da anni per una società di gestione patrimoniale svizzera, ove privilegiamo di investire prevalentemente in area dollaro, conoscendo la mentalità dei miei connazionali, mi aspettavo reazioni contrastanti da parte della clientela.

Ed infatti puntualmente da metà a mattina del giorno nero ho ricevuto varie chiamate, con la prevista ansiosa richiesta: ma allora è meglio comprare ancora o vendere?

Opportunità per comprare o per vendere?

Dopo ripetuti (e sempre quelli) ragionamenti, al termine dei quali si conclude rimettendo nella giusta carreggiata razionale la prima reazione emotiva alla nuova situazione, cito a titolo di conferma del tema di cui qui parlo, due decisioni contrastanti tra il popolo del Panic Selling e quello del cogliere l’Opportunità, tra il meglio comprare ancora e il “no..no, io voglio vendere”.

Un cliente, già parecchio agitato soprattutto per le minus, che lui definiva già “perdite realizzate”, che stava avendo sulla Borsa Italiana, sulla quale opera con scelte proprie, ha chiesto di rivedere il suo profilo di rischio e di alleggerire anche le posizioni azionarie americane nel portafoglio in gestione.

Un altro cliente, che aveva scelto oltre un anno fa una linea di gestione prudenziale con max 25% in azioni, mi ha invece chiesto specificatamente, confermandolo per iscritto, di elevare la componente azionaria del suo portafoglio fino al 50%.

Stesso mercato, stesso momento, da un lato Panic Selling, dall’altro Opportunità. Da un lato comprare ancora, dall’altro vendere.

Dicevo che mi aspettavo telefonate del genere perché non so dire quante volte nel corso della mia vita professionale mi sono trovato in simili frangenti e, come dicevo nelle premesse, è quasi commovente constatare come pur passando gli anni le reazioni sono sempre le stesse.

Opportunità storiche.

So che tutti coloro che operano nel settore finanziario sanno di cosa sto parlando e chissà quante storie e aneddoti avrebbero da raccontare. Io ricorderò qualcuno dei miei.

Io c’ero nel 1987 quando ci fu il famoso lunedì nero. C’ero e lo ricordo perché per quel mese di ottobre era stata fissata la data del mio matrimonio (il primo).

Ebbene, il martedì, giorno successivo al crollo del famoso lunedì 19, tra i tanti clienti che mi chiamarono per capire o commentare, ne ricordo due che vale la pena di raccontare.

Uno super-allarmatissimo e super-spaventatissimo mi proibì di pensare di sposarmi perché dovevo assolutamente preoccuparmi di controllare il mercato.

A quel tempo trovai simpatica e suggestiva l’aspettativa che dovessi e potessi essere io a tener fermo il mercato!

Del resto, pensai, che il Panic Selling non solo fa compiere azioni avventate ma fa anche dire cose poco sensate.

Un altro cliente, già attempato e di lungo corso, fece in fretta e furia un cospicuo versamento aggiuntivo per comprare azioni, subito, in frettissima, perché, parole sue, “…c’ero quando nel ’61 il crollo mi sfuggì di mano e non approfittai del successivo rialzo. Ho dovuto aspettare oltre 25 anni ma stavolta, sono più ricco e più liquido e non mi lascio scappare questa insperata opportunità”.

Ricordo che nelle domeniche successive a quel crollo storico un commentatore finanziario sul Sole24Ore della domenica scrisse che in certi momenti, più che dell’interpretazione dei dati finanziari è importante essere capaci di interpretare la psicologia di massa.

Negli anni successivi feci tesoro di questo commento e, nella mia funzione professionale di intermediario finanziario, l’ho poi utilizzata sovente, non solo per speculare laddove se ne presentava l’opportunità di mercato, ma anche come suggerimento comportamentale nell’approccio con i clienti, soprattutto proprio nei momenti che a seconda della diversa indole potevano essere letti come Panic Selling o Opportunità.

Il mercato è sempre quello, è lì pronto per essere interpretato, ma davvero come avevo sentito dire dai nonni “il mondo è metà da comprare e metà da vendere”.

Dipende solo da come ognuno vede la cosa: meglio scappare o meglio cogliere l’opportunità?

Per analogia di ragionamento anche in questi giorni di “paura” generale per il virus, sapendo che conosco abbastanza bene il mercato immobiliare di Milano e che mi sono “attorniato” di un più che ampio e qualificato Network di Relazioni, ho già ricevuto telefonate da amici avvocati e commercialisti nelle quali mi sono state prospettate operazioni in vendita sempre a seguito della medesima motivazione data dalla loro clientela “chissà qui come andrà a finire, meglio mettersi liquidi prima che i prezzi crollino per mancanza di acquirenti” e, in contraltare, telefonate di “squali” che mi chiedono “Dott. Valli, se viene a sapere di situazioni di chi vuole vendere immobili e/o società con dentro immobili e relativo debito bancario o fiscale, prevalentemente nel cap di Milano, ma valutiamo anche altrove, ce lo dica. Ci segnali tutto, che poi ad offrire il..prezzo giusto..ci pensiamo noi”.

Le 2 opportunità: Comprare o Vendere subito?

Panic Selling vs Opportunità! Ma allora, è il momento di vendere o di comprare?

Chi avrà ragione?

E chi lo sa? E, onestamente, con gli anni, posso dire che ho acquisito un certo pragmatico cinismo, nel senso che non mi importa granché dare risposta a questa domanda.

Quel che conta è che davvero il mondo esista, continui ad esistere e che…metà sia da comprare e metà da vendere!

Tanto poi il famoso “parco buoi” – di cui forse tutti facciamo un po’ parte quando acquistiamo qualcosa – fa un po’ come gli pare e spesso solo per seguire dei Rumors o perché “così fan tutti”.

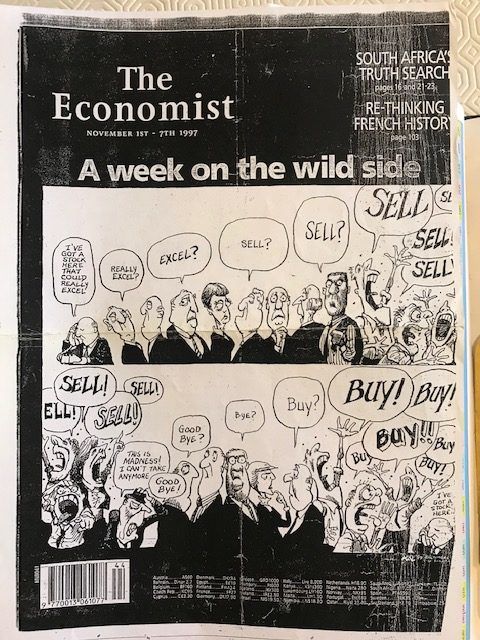

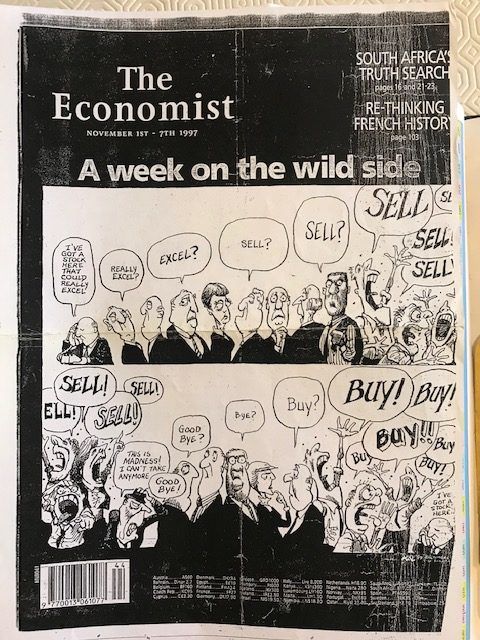

Ho conservato nei miei quaderni della memoria cartacea una copertina di “The Economist” di tanti anni fa che mi pare riassuma bene questo concetto.

Prima di concludere, vi è un altro comportamento che ho verificato di persona e che è interessante ricordare, ed è relativo al mercato del Forex.

Come si sa pressoché ogni giorno secondo un calendario ben preciso ed anticipato vengono diramati dati relativi a tante variabili economiche (sulla produzione di varie materie prime, sui consumatori ecc.).

Tali notizie sono sempre molto attese da tutti gli operatori del mercato perché sono motivo di presa di posizione in acquisto o in vendita, cioè al rialzo o al ribasso, long o short.

C’è un dato atteso e c’è poi il dato ufficiale. Il numero è numero. Ma la vera differenza è fatta dalla lettura, dall’interpretazione che gli dà chi lo legge.

E, anche in questo caso, magicamente, il mondo è metà da comprare e metà da vendere.

A fronte dello stesso dato ufficiale, spesso molto lontano dal dato atteso e quindi motivo di interpretazione tutto in un senso o tutto all’opposto, mai, ripeto mai, ho potuto verificare che il massimo scostamento tra gli ordini long e short sia stato diverso da 60/40, o viceversa.

Per rimanere nell’ottica della pragmaticità di cui dicevo, vorrei concludere rinforzando un concetto di cui negli anni mi sono sempre più convinto.

Come cogliere le vere opportunità di medio/lungo termine.

Anche se so, perché l’ho sperimentato, quanto è bello e adrenalinico fare da sé, forse è più saggio affidarsi a chi si occupa di gestire il denaro in modo professionale e che agisca senza le fuorvianti emozioni del Panic Selling Vs Opportunità, ma decidendo quando comprare o vendere, secondo razionali parametri e regole e tecniche e metodo e disciplina.

In tal senso, la nostra società Goodwill Asset Management si occupa di Gestioni Patrimoniali Personalizzate e l’esperienza e la professionalità dei nostri Gestori raggiunge il suo apice proprio nella “strategia” applicata sui due fronti in campo, sui due lati della medaglia.

Da un lato, il Mercato, che noi – lo ripeto solo per chi ancora non lo sa – approcciamo secondo i più rigidi canoni dell’Analisi Fondamentale.

Dall’altro il cliente, che noi – analogamente lo ripeto per chi ancora non è cliente – approcciamo con una lunga intervista e conoscenza di “chi è”, che competenze e conoscenze finanziarie ha, che aspettative ed esigenze di periodo ha. Tutto ciò, prima di inserirlo nella modalità di gestione a lui più adeguata in quel momento (e peraltro sempre modificabile per adattarla nel tempo alle eventuali personali mutate situazioni di vita).

Mi piace poi sempre anche ancora ricordare che l’unico vero costo per il cliente è a valle di tutto questo lavoro, ed è una performance fee Hight Water Mark “Assoluto” (per chi non lo sa, questa non la spiego qui. Se vi interessa, chiamatemi o scrivetemi).

- Vantaggi societari in Svizzera Ibc Fiduciaria Commerciale - 5 Settembre 2025

- Nicola Esposito su “BCE Watch”: Ottavo Taglio dei Tassi e Prospettive Macroeconomiche 2025-2027 - 5 Giugno 2025

- La Fed frena sui tagli ai tassi: solo due previsti nel 2025. Inflazione e crescita del PIL sostengono il dollaro - 19 Dicembre 2024

Tavola dei Contenuti