![]()

✋ 13 COMMISSIONI OCCULTE E COSTI NASCOSTI RISPARMIO GESTITO

LE COMMISSIONI OCCULTE E I COSTI NASCOSTI DEL RISPARMIO GESTITO

Quando investiamo i nostri soldi, spesso non ci rendiamo conto di costi e commissioni occulte che sosteniamo. Succede perché nel mercato del risparmio gestito è stata tollerata finora una certa opacità. Con la MiFID2 le cose avrebbero dovuto cambiare, invece purtroppo non è stato realmente così!

Quali sono i tuoi diritti con MiFID2?

Commissioni occulte e costi nascosti del risparmio gestito: l’avvento della MiFID2 è una bella occasione per portare trasparenza in un mondo che è stato finora caratterizzato da opacità e poca attenzione sostanziale da parte dei regulator, fin troppo attenti, invece, agli aspetti formali.

Forse sta per volgere al termine il tempo delle vacche grasse per chi bada poco agli interessi dei clienti per seguire meglio i propri: ovvero spacciando come “migliori” i prodotti finanziari a più elevato carico commissionale, quando si tratta semplicemente dei più remunerativi per chi li colloca. Questo è il grande conflitto d’interesse del risparmio gestito.

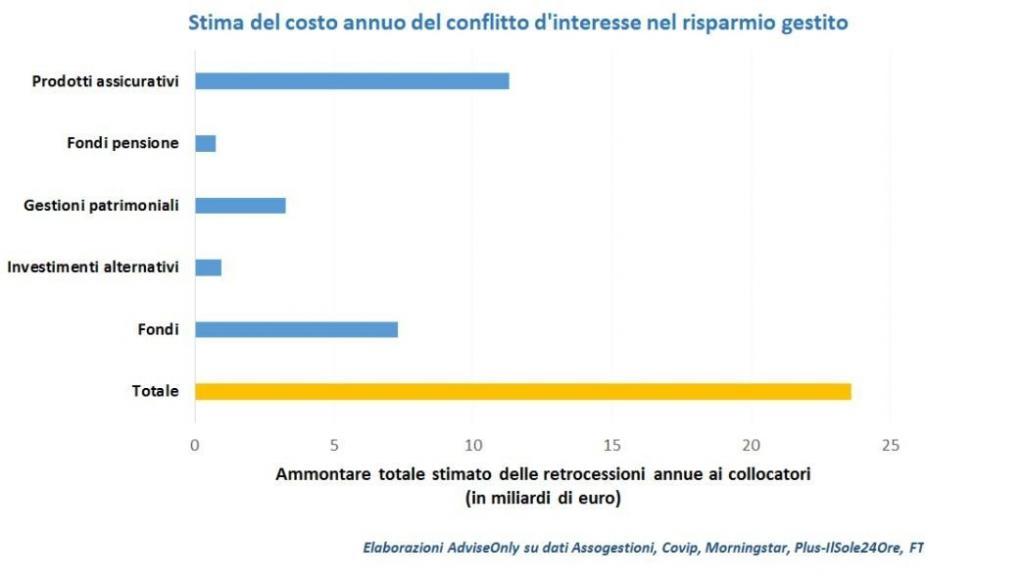

Per mettere in prospettiva concreta l’opportunità della MiFID2 , vi ricordiamo le dimensioni del conflitto d’interesse che grava sul mondo del risparmio gestito italiano e non solo italiano: in Italia ammonta più o meno a 23 miliardi l’anno (1,5% del PIL).

Dal nostro punto di vista, la MiFID2 ha il grande vantaggio di far emergere il vero valore della consulenza finanziaria (…quando c’è, ovviamente), ma attenzione: il diavolo si nasconde nei dettagli.

I costi occulti del risparmio gestito: dettagli dei costi pagati su prodotti finanziari in Italia e all’estero.

Oltre due terzi dei risparmiatori sono convinti di non pagare alcuna commissione in banca o sui loro prodotti assicurativi per il semplice fatto che l’intermediario ha azzerato le commissioni di sottoscrizione, anche se ancora oggi spesso e volentieri vengono applicate.

E’ chiaro che la trasparenza è stata messa da parte a fronte di ricche e onerose commissioni finalizzate a budget di filiale da raggiungere annualmente per far maturare agli impiegati, ai commerciali e consulenti della banca il bonus da incassare alla fine dell’anno.

Vediamo quali sono le commissioni, nascoste e in chiaro, pagate dai sottoscrittori e acquirenti di fondi di investimento italiani ed esteri:

- Commissioni di sottoscrizione

- Commissioni di gestione

- Commissioni a tunnel di uscita

- Commissioni di performance

- Commissioni di copertura

- Commissioni di negoziazione

- Commissioni di switch

- Spese di revisione: le spese dovute alla società che rivede il bilancio annuale dei fondi;

- Spese di pubblicazione del valore della quota, in quanto la legge prevede che la quota venga pubblicata su un giornale con ampia diffusione;

- Compenso per la banca depositaria: costi collegati al deposito dei titoli presso una banca;

- Spese legali e giudiziarie: tutte le spese collegate all’istituzione o modifiche legali legate al fondo;

- Commissioni di distribuzione: commissioni pagate al distributore del fondo.

- Costi di liquidità (cash drag)

Le commissioni di sottoscrizione

sono il prelievo trattenuto dalla banca al momento della sottoscrizione del prodotto di finanziario, sia esso si tratti di un fondo comune, una sicav, una gestione patrimoniale, una polizza vita. E’ una percentuale che può arrivare anche oltre il 5% e che ultimamente viene, spesso ma non sempre, azzerata dalla banca dando la sensazione al cliente di aver fatto un affare e di non aver sostenuto nessun’altra commissione. Come a dire che la banca lavora gratis per voi. Voi ci credete?

Le commissioni di gestione

è quella percentuale trattenuta anno per anno per remunerare la società di gestione per la costruzione dell’asset allocation, ovvero per la scelta dei titoli che secondo il collocatore otterranno risultati migliori rispetto al mercato riferimento.

Su un singolo fondo possono essere applicate commissioni anche superiori al 3% all’ anno, ma la media tra tutti i fondi si attesta a circa il 2,10% (fonte ufficio studi Morningstar) che è uno sproposito assoluto nel panorama mondiale dell’industria del risparmio gestito.

Se poi pensiamo che è una media tra fondi monetari, obbligazionari e azionari, ciò significa che spesso ci troviamo davanti a fondi che investono nell’ obbligazionario a breve termine, oggi a rendimento nullo e con commissioni annue dell’ 1-2%. Strumenti ideati dagli intermediari non per creare valore per il cliente ma solo ed esclusivamente per la banca.

Molti prodotti sono costruiti con le commissioni a tunnel di uscita, vediamo come funzionano.

Al cliente viene proposto di sottoscrivere un prodotto senza costi in entrata, ma con una commissione commisurata in base al periodo di permanenza del cliente nel prodotto: il così detto tunnel in uscita.

Per fare un esempio: il cliente che disinveste il primo anno paga il 3%, entro il secondo anno il 2%, entro il terzo anno l’1% e dal quarto anno la commissione di uscita si azzera.

E’ chiaro che il cliente nel caso abbia necessità di rientrare dei suoi soldi per un esigenza imprevista, perché vuole cambiare investimento o cambiare banca, si trova in qualche modo vincolato a meno di non pagare una salata commissione di rimborso.

Cosa succede aspettando la fine del tunnel? Che si sarà fatto proprio il gioco della banca stessa.

Infatti se il prodotto finanziario ha oneri annuali complessivi del 3%, dopo 3 anni avrete pagato in ogni caso il 9% di commissioni complessive.

Se foste incappati su uno di questi prodotti inconsapevolmente, il suggerimento è quello di fare due conti e scegliere il male minore, che di solito coincide con il disinvestimento immediato pur con la gabella della commissione di uscita.

Infatti se si disinveste dopo 6 mesi, avrete sostenuto il rateo della commissione di gestione dell’1,50% + il 3% della commissione di uscita: totale esborso finale del 4,5%. In questo modo potrete passare a strumenti di investimento decisamente più efficienti.

Commissioni di switch

Alcune classi di fondi prevedono le commissioni di switch, ovvero la possibilità di migrare all’interno della stessa società di gestione da un fondo obbligazionario ad un fondo azionario e viceversa.

Commissioni di performance

Molti prodotti finanziari hanno anche le commissioni di performance, vediamo cosa sono:

Le commissioni di performance vengono calcolate se il fondo fa meglio di un indice di riferimento, il benchmark, o se registra un guadagno in termini assoluti. Queste fee non sono, a logica, una componente criticabile a priori. Spesso allineano l’interesse del cliente (che è quello di ottenere il maggior rendimento con il minor rischio) a quello del gestore (che dovrebbe essere quello di garantire all’ investitore il miglior rendimento possibile al minor rischio).

Purtroppo spesso non va proprio in questo modo, è facilmente dimostrabile, infatti, che la modalità di applicazione di queste commissioni incide moltissimo sull’entità della spesa per il risparmiatore: i fondi domiciliati in Irlanda e in Lussemburgo possono applicare le performance fee con cadenze più ristrette rispetto all’anno (ad esempio trimestrale).

Il risultato auspicato da reti di collocatori e banche è di far aumentare i costi per la clientela, o addirittura di beffare il cliente che si ritrova a pagare commissioni di performance nonostante il rendimento complessivo sia stato negativo.

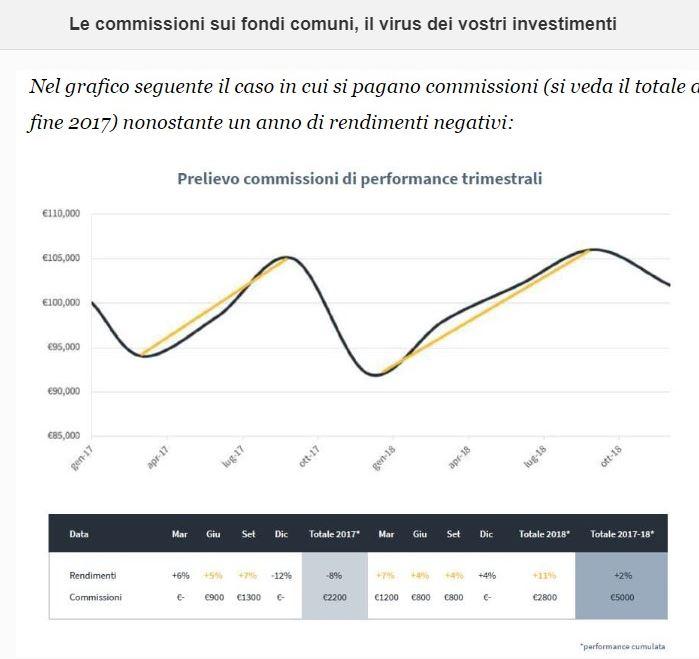

Come si può vedere dal grafico, nel caso di un andamento laterale di borsa, si potrebbe verificare l’innesco della commissione di performance ogni qualvolta il mercato sale e fin qui nulla di strano.

Il problema nasce quando il mercato successivamente scende per poi risalire al punto iniziale.

Commissione di performance trimestrale: ecco spiegato come ti ritrovi a pagare in 2 anni il 5% di commissione di performance a fronte di un rendimento negativo.

(Fonte Investing.com)

Commissioni di intermediazione.

Costo di liquidità

Un ulteriore costo che inficia sui rendimenti è il costo di liquidità. Vediamo di cosa si tratta: ogni fondo di investimento mediamente ha una perdita aggiuntiva rispetto al mercato di riferimento.

Ciò dipende dalle scelte del gestore che per le sue politiche di investimento detiene una parte del portafoglio non investita per anticipare possibili riscatti di quote. Su questo aspetto è stato possibile effettuare una statistica che rivela che le performance hanno un peggioramento medio del 0,83% rispetto al proprio mercato di riferimento.

Non so che fondo di investimento voi abbiate, fondo di cui vi invito a controllare il TER pubblicato su Morningstar, ma dando per scontato che non abbiate pagato commissioni di entrata e non pagherete commissioni di uscita, mediamente sosterrete per un prodotto azionario o bilanciato di diritto Irlandese o Lussemburghese:

- 2,19 % di costo medio del fondo (TER che include la commissione di gestione)

- 1,44% di costo di transazione

- 2,34% di commissione di performance

- 0,83% di cash drag (costo di liquidità)

(Fonte Investing.com e Morningstar)

Su un unico strumento finanziario stai pagando un commissioni annuali complessive medie del 6,8% e il tutto senza saperlo e a prescindere che tu guadagni o perda.

Ma come si sa le banche non si accontentano mai e allora al peggio non c’è mai fine. Infatti i maggiori strumenti collocati in Italia sono le polizze vita Unit linked, che con la scusa del minor impatto fiscale sulle imposte di successione vengono allegramente inserite in ogni pianificazione finanziaria.

Ammontare di retrocessioni annue (in miliardi di euro) pagate ai collocatori in Italia sulle principali tipologie di prodotti finanziari:

Non c’è limite al peggio: i costi delle polizze vita Unit linked

Vediamo più nel dettaglio di cosa si tratta.

Sono dei contenitori finanziari dove il cliente incarica il gestore della banca di costruire l’asset allocation più adeguato alle esigenze del cliente in base al suo profilo di rischio e agli obiettivi di vita.

Il cliente sottoscrive una gestione patrimoniale o una polizza con costi che arrivano oltre il 4% annuo solo per selezionare i “migliori fondi di investimento” (dice la banca) sul mercato.

Se andiamo a leggere i prospetti informativi ci accorgiamo che quasi sempre il cliente paga a costi esorbitanti un gestore che invece di fare gli interessi del cliente fa esclusivamente gli interessi dell’intermediario per il quale lavora.

Vi è scritto chiaramente che il gestore ha l’obbligo di acquistare una percentuale di fondi della banca stessa (di media il 50% del capitale del cliente). Vi rendete conto del paradosso? Un cliente con 1 milione di euro paga 20.000 euro alla banca ogni anno solo per scegliere i fondi con i costi sopraelencati.

Peraltro non sceglie nemmeno i migliori ma ti vende i suoi. Bella consulenza. In questi casi non è raro vedere costi annuali ben al di sopra dell’8% annuo!

Vediamo come impattano queste commissioni nel lungo periodo, per fare cifra tonda prendiamo in esame un investimento di un milione di euro investito in prodotti di risparmio gestito della banca con una diversificazione bilanciata e quindi con un rendimento medio annuo del 5% su un periodo di durata di 20 anni.

Calcoliamo una commissione media pagata dall’investitore pari al 3,63% (senza aggiungere il cash drag e le commissioni di performance). Per non infierire, diamo per scontato che i fondi non si trovino all’interno di contenitori assicurativi e gestioni patrimoniali che come già detto aggraverebbero ulteriormente i risultati. Questa è una stima molto conservativa, perché appunto escludiamo buona parte dei costi occulti.

Tabella comparativa dei rendimenti per il cliente e del totale commissioni pagate al canale bancario.

In parole povere il cliente si è assunto il 100% del rischio di mercato, ma si è preso briciole dei profitti. Tuttavia la banca, in soli 20 anni ha già trasferito nelle proprie tasche, per mezzo delle commissioni, un patrimonio pari quasi alla totalità dei risparmi del cliente.

Costo fiscale del capital gain annuale

Attualmente tutti sono preoccupati della repentina discesa del mercato per effetto del Coronavirus, ma convivono con un virus molto più subdolo che ha eroso ed eroderà i loro risparmi nel tempo, senza accorgersene:

Il virus delle elevate commissioni e del conflitto di interessi che negli anni ha sottratto valore ben più del crash da coronavirus o di quello legato all’attentato delle Torri Gemelle.

Costi e commissioni visibili e costi e commissioni nascoste:

In Goodwill Asset Management per vocazione siamo contrari ad investire in fondi di investimento, di qualsiasi giurisdizione, inclusa quella Svizzera.

Commissioni occulte e costi visibili, come evitare fregature e le domande da fare al vostro consulente.

In uno studio del 2014, del Pensions Institute della Cass Business School è stato chiesto agli asset manager di fare una stima di commissioni e costi visibili e nascosti sostenuti effettivamente dagli investitori[2]. Volete sapere che cosa hanno risposto? Ebbene, fatto 100 l’ammontare complessivo di commissioni e costi pagati, circa l’80% rientra nella categoria dei costi nascosti.

Perciò, siccome la trasparenza è la nostra missione, ecco una lista dei costi che in un modo o nell’altro dovreste chiedere che siano ben esplicitati.

- Le commissioni di gestione. Sono le commissioni legate alla gestione professionale degli investimenti. Un grande calderone nel quale, oltre ai costi legati alla ricerca e all’analisi dei mercati finanziari, ricadono anche i costi legali, di marketing, quelli legati alla banca depositaria e di struttura che andrebbero esplicitate separatamente.

- Commissioni di consulenza. Sono i costi legati al servizio di consulenza, quelli che con l’entrata in vigore di MiFID2 dovranno essere dettagliati in maniera puntuale.

- Commissioni di performance. Sono le commissioni legate al successo della gestione, quando si superano gli obiettivi stabiliti con il consulente. Ogni prodotto e gestore ha i suoi meccanismi, che è bene comprendere a fondo, perché anche qui si nascondo meraviglie degne di Machiavelli, ad esempio le commissioni water mark mensili o trimestrali che alcune case applicano, portando ai caricamenti annui di cui abbiamo parlato nella prima pare del nostro studio. Pretendete lo standard più elevato del mercato, ovvero l’high water mark assoluto (il gestore percepisce la commissione di performance solo se si realizza un nuovo massimo assoluto della gestione alla fine di ogni anno solare), standard che Goodwill Asset Management applica a tutti i clienti. In questo modo non pagherete mai due volte (o più) la performance realizzata e non pagherete mai un consulente o un prodotto che perda i vostri soldi.

- Le imposte. Sono i costi legati alla fiscalità degli strumenti finanziari. Fate attenzione alle gestioni ibride, in cui minusvalenze e plusvalenze non si compensano ed evitate chi non abbia una competenza fiscale adeguata. Cercate inoltre, come facciamo sempre per i clienti in Goodwill Asset Management di differire la fiscalità per massimizzare l’interesse composto a medio termine.

- I costi di collocamento dei fondi. Quando un gestore decide di comprare/vendere un fondo comune (o strumento analogo), i costi legati alla transazione possono non essere rendicontati, ma vengono comunque detratti dal patrimonio gestito. Cioè: paga il cliente finale. In epoca di tassi bassi crearsi una rendita dal capitale diventa sempre più difficile. È facile farsi ingolosire da fondi comuni che staccano una cedola. State molto attenti perché potrebbe intaccare il capitale versato o addirittura nascondere un principio di schema Ponzi.

Noi vediamo la MiFID2 come un’interessante opportunità di business, perché nel lungo termine metterà in risalto la trasparenza e la professionalità delle gestioni patrimoniali come quella di Goodwill Asset Management.

Guida pratica per evitare fregature, fate sempre al vostro gestore/promotore/consulente le seguenti domande:

- Quali sono i TER degli investimenti che mi proponi?

- Qual è il GAV (Gross Asset Value) dei fondi nel mio portafoglio? Il NAV (Net Asset Value) è pubblico, la differenza tra NAV e GAV è l’unico parametro in grado di spiegare l’entità dei costi realmente applicati, costi che è vostro diritto conoscere.

- Hai valutato bene anche l’impatto fiscale delle gestioni che mi proponi?

Prodotti disomogenei tra loro possono generare spiacevoli sorprese fiscali. Come già accennato, minusvalenze e plusvalenze non possono compensarsi per strumenti diversi e il rischio è di restare incastrati su uno strumento in attesa di vederlo tornare in utile, sempre che questo avvenga.

Molte di queste problematiche sono estranee ai clienti di Goodwill Asset Management in quanto noi per vocazione investiamo direttamente solo ed esclusivamente in azioni e obbligazioni ed evitiamo come la peste fondi di investimento, fondi di private equity, prodotti strutturati e qualsiasi altro prodotto opaco e ad alto carico commissionale.

Se vuoi conoscere il nostro stile di gestione e i nostri parametri di trasparenza, correttezza e totale allineamento tra i nostri interessi e quelli del Cliente, leggi: PERFORMANCE CERTIFICATA

ENTRA IN CONTATTO CON IL NOSTRO TEAM

- Vantaggi societari in Svizzera Ibc Fiduciaria Commerciale - 5 Settembre 2025

- Nicola Esposito su “BCE Watch”: Ottavo Taglio dei Tassi e Prospettive Macroeconomiche 2025-2027 - 5 Giugno 2025

- La Fed frena sui tagli ai tassi: solo due previsti nel 2025. Inflazione e crescita del PIL sostengono il dollaro - 19 Dicembre 2024

Tavola dei Contenuti

Salve, sono Adriana seguo sempre le vostre partecipazioni su class cnbc e volevo chiedervi se fosse possibile quali sono le misure che i risparmiatori possono adottare per proteggere i propri risparmi e evitare di incorrere in costi e commissioni eccessivi nel settore del risparmio gestito?

Buongiorno Adriana,

Per proteggere i propri interessi, i risparmiatori dovrebbero chiedere al proprio consulente finanziario di fornire dettagli chiari e completi sui costi e le commissioni associate ai prodotti di investimento proposti. Dovrebbero fare domande specifiche sui TER degli investimenti, sul GAV dei fondi nel loro portafoglio e sull’impatto fiscale delle gestioni proposte. Inoltre, dovrebbero evitare prodotti opachi e ad alto carico commissionale, cercando invece investimenti trasparenti e allineati con i loro obiettivi finanziari.

Noi in Goodwill asset management siamo totalmente trasparenti non avendo contenitori in cui nascondere le commissioni come i prodotti appena citati bensi una gestione patrimoniale fatta esclusivamente di azioni e obbligazioni in totale condivisione di obiettivi con costi chiari e trasparenti. Puo’ fissare un appuntamento telefonico oppure venire a trovarci nei nostri uffici a Chiasso. I nostri riferimenti li trova nei Contatti.

Buongiorno, sono Enzo un risparmiatore italiano che vorrebbe capire meglio le commissioni occulte ossia quali sono le categorie principali di commissioni e costi nascosti associati al risparmio gestito, e quali sono i loro impatti sui risparmiatori?

Buongiorno Enzo, il team di Goodwill asset management, è a sua disposizione per assisterla nell’essere pienamente consapevole di tutti i costi a cui va incontro nel risparmio gestito, specificatamente nei fondi comuni, negli hedge fund, nei prodotti strutturati e nei certificati che sono solitamente tutti ad alto contenuto commissionale. Le categorie principali di commissioni e costi nascosti nel risparmio gestito includono le commissioni di sottoscrizione, le commissioni di gestione, le commissioni a tunnel di uscita, le commissioni di performance e i costi di liquidità. Questi costi possono avere un impatto significativo sui rendimenti degli investitori nel lungo termine, erodendo i loro risparmi senza che essi ne siano pienamente consapevoli. Noi in Goodwill asset management siamo totalmente trasparenti non avendo contenitori in cui nascondere le commissioni come i prodotti appena citati bensi una gestione patrimoniale fatta esclusivamente di azioni e obbligazioni in totale condivisione di obiettivi con costi chiari e trasparenti. Puo’ fissare un appuntamento telefonico oppure venire a trovarci nei nostri uffici a Chiasso. I nostri riferimenti li trova nei Contatti.

Buongiorno,

sono Serena e leggo con apprensione il vostro articolo sulle commissioni occulte. Ho svariati fondi comuni di investimento che mi sono stati consigliati allo sportello bancario. Voi in cosa siete differenti?

grazie Serena

Grazie Serena per la domanda.

Noi siamo gestori patrimoniali indipendenti senza nessun legame con le banche in quanto operiamo nell’esclusivo interesse del cliente tramite procura amministrativa sul suo conto bancario svizzero. Non investiamo in fondi comuni di investimento, note strutturate, certificati e polizze finanziarie. Questa tipologia di strumenti sono ricchi di commissioni a favore del settore bancario e distributivo. Tali commissioni generano conflitti di interesse facendo spesso consigliare alla clientela i prodotti maggiormente remunerativi per le banche e i promotori. Noi, con una strategia elaborata dai gestori interni a Gwam, investiamo esclusivamente in azioni e obbligazioni minimizzando i costi per i clienti e senza nessun conflitto di interesse.

Scusate se faccio una domanda banale ma leggendo il vostro articolo mi sembra di capire che i fondi comuni di investimento con tutte le commissioni palesi ed occulte costino molto ma allora non sono meglio gli ETF che sono molto piu’ economici o i certificati con barriera?

Inoltre le vostre commissioni non le trovo scritte da nessuna parte sul sito

Buongiorno Paolo, ti ringrazio per le domande che ci permettono di rispondere al meglio su un tema molto delicato e sentito dall’industria finanziaria.

I fondi comuni di investimento come hai ben capito sono molto cari a livello commissionale se incluse anche le commissioni occulte. Si parla spesso tra il 5% e il 10% annuo tutto incluso. Sicuramente gli ETF sono una scelta interessante per i loro costi contenuti ma spesso anche loro riservano amare sorprese come la leva finanziaria che ha alti costi di finanziamento distorcendo in maniera anche significativa la replica dell’indice sottostante. I certificati con barriera anche loro hanno i loro costi occulti e sono similari se non peggiori rispetto ai fondi comuni di investimento. Inoltre le barriere a volte creano perdite non piu’ recuperabili. Infine per quanto riguarda i nostri costi. Goodwill asset management sa è un gestore patrimoniale indipendente nonchè family office sempre dalla parte del cliente. Le nostre commissioni sono altamente personalizzate in base ai servizi e alle necessità della clientela non investendo in fondi comuni di investimento ma esclusivamente in azioni e obbligazioni. In ogni caso i nostri costi sono sempre trasparenti e visibili sull’estratto conto bancario. Inoltre sono sempre rendicontati. Infine siamo molto economici rispetto ai fondi comuni di investimento arrivando a circa il 30% dei loro costi.Per maggiori informazioni personalizzate in base ai suoi bisogni puo’ contattarci via chat oppure prenotare un appuntamento nei nostri uffici a Chiasso nei vari moduli di contatto.